公司购入2000元的打印机,到底计入“固定资产”还是“管理费用”?

今天带大家一探究竟!

01

2000元的打印机

固定资产or管理费用?

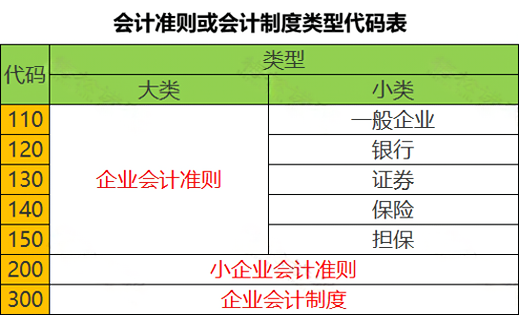

目前绝大多数企业执行的是《企业会计准则》或是《小企业会计准则》,在这两大准则中,并未对固定资产的价值做出硬性规定!

当然目前仍会有企业执行的是《企业会计制度》,在第二部分会给大家做介绍。

一、企业会计准则

根据《企业会计准则第4号—固定资产》相关规定,固定资产指的是同时具有下列特征的有形资产:

(一)为生产商品、提供劳务、出租或经营管理而持有的;

(二)使用寿命超过一个会计年度。

二、小企业会计准则

根据《小企业会计准则》第二十七条规定:

固定资产,是指小企业为生产产品、提供劳务、出租或经营管理而持有的,使用寿命超过1年的有形资产。

既然目前常见的会计准则中,并未对固定资产的价值做出硬性规定,那应该如何区分“固定资产”还是“管理费用”呢?

在此小编建议企业根据自身的实际情况,在制定本企业财务制度的时候,明确固定资产的价值标准,在与《企业会计准则》不冲突的前提下,以本企业的财务制度为准!若企业规模较大的,可以设置固定资产价值标准高一些,比如单价10000元以上计入固定资产,低于10000元直接计入管理费用等。

02

2000元和5000元的标准

从何而来?有政策依据吗?

一、2000元的说法是怎么来的?

(注:仅列示了较为常见的3种类型)

二、5000元的说法是怎么来的?

5000元是税法的规定,而不是会计的规定!

财税〔2014〕75号第三条规定:

对所有行业企业持有的单位价值不超过5000元的固定资产,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

在这里必须要提醒大家!!!

税法政策跟会计处理是两码事,不能混为一谈!企业选择享受一次性扣除政策时,只是在企业汇算清缴时选择一次性扣除,在账务处理上,必须按照会计准则的要求计提折旧,由此产生的税会差异,需要进行所得税纳税调整!

03

最新最全!2023年固定资产优惠

一、加速折旧

加速折旧优惠政策包括采用加速折旧的方法(双倍余额递减法或者年数总和法)或者缩短折旧年限(不得低于规定折旧年限的60%)两种办法。

1、所有行业

全部企业,满足以下2个条件的,可以适用加速折旧的优惠

(1)由于技术进步,产品更新换代较快的固定资产;

(2)常年处于强震动、高腐蚀状态的固定资产。

除此之外,所有行业在2014年1月1日以后购进的专用于研发的机器设备,单位价值100万以上的,可以享受加速折旧的优惠。

2、全部制造业和信息传输、软件和信息技术服务业

自2019年1月1日以后,新购进的固定资产,均可以享受加速折旧的优惠政策。

其中,全部制造业和信息传输、软件和信息技术服务业中的小型微利企业,自2019年1月1日起,购进单位价值100万以上的,兼用于研发的机器设备,可以享受加速折旧的优惠。

二、一次性扣除

企业2018年1月1日之前取得的固定资产,不允许税前一次性扣除。

企业于2018年1月1日至2023年12月31日新购进的固定资产(除房屋、建筑物),满足条件的,可在税前一次性扣除。

注:对在海南自由贸易港设立的企业,该条政策年限为2020年1月1日至2024年12月31日,且无形资产亦适用上述政策规定。

除此之外,所有行业在2014年1月1日以后购进的专用于研发的机器设备,单位价值100万以下的,可以享受一次性扣除的优惠。

全部制造业和信息传输、软件和信息技术服务业中的小型微利企业,自2019年1月1日起,购进单位价值100万以下的,兼用于研发的机器设备,可以享受一次性扣除的优惠。

04

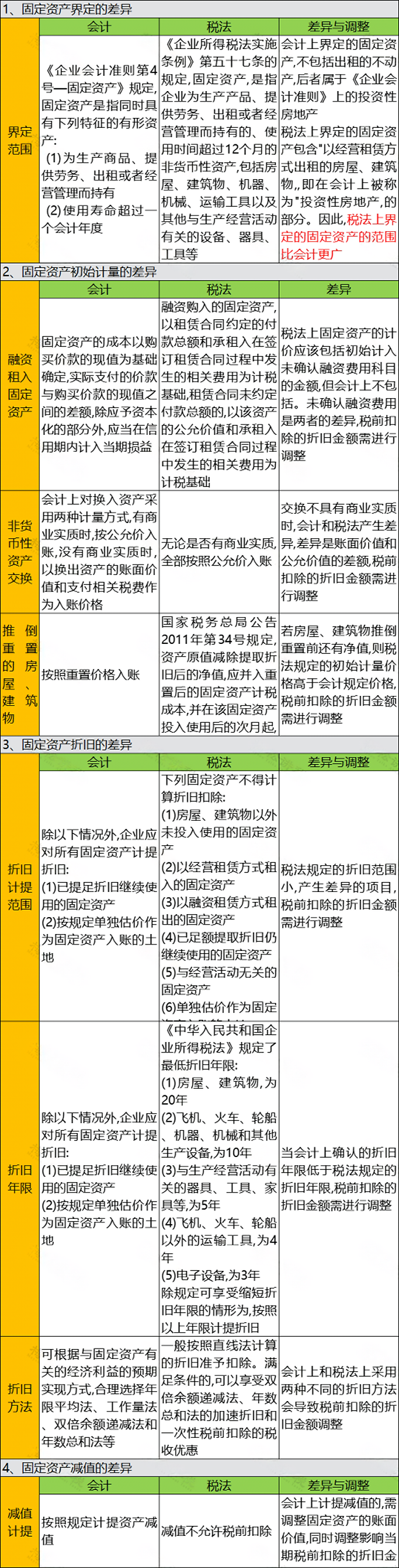

收藏!固定资产税会差异

来源:财税第一讲堂

排版|谢采云

【声明】官网对所有原创、转载、分享的内容、陈述、观点判断均保持中立,推送文章仅供读者参考。官网发布的文章、图片如有作者来源标记有误或涉及侵权,请原创作者友情提醒并联系小编删除。原创文章未经许可禁止转载,如需转载请联系小编获取授权。